金海通换手率75% IPO募资8.8亿元近2年净现比低于0.5

北京3月9日讯 金海通(603061.SH)今日开板后涨停,截至收盘报123.52元,上涨10.00%,振幅9.74%,成交额13.65亿元,换手率74.97%,总市值74.11亿元。此前,该股已连续4个交易日涨停。

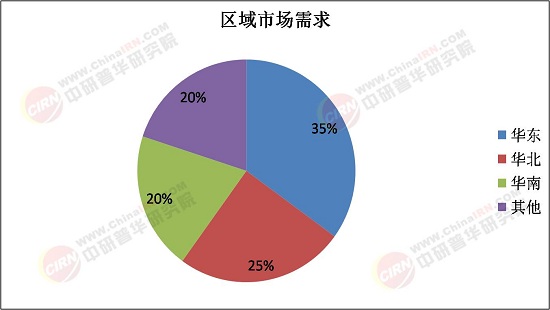

金海通是一家从事研发、生产并销售半导体芯片测试设备的高新技术企业,属于集成电路和高端装备制造产业,公司深耕集成电路测试分选机(Testhandler)领域,主要产品测试分选机销往中国大陆、中国台湾、欧美、东南亚等全球市场。

本次发行前,金海通控股股东、实际控制人为崔学峰及龙波。其中,崔学峰直接持有公司851.11万股股份,占公司股份总数的18.91%;龙波直接持有公司534.41万股股份,占公司股份总数的11.88%,通过天津博芯间接持有公司0.01%的股份;此外,天津博芯为公司员工持股平台,持有公司35.95万股股份,占公司股份总数的0.80%,龙波作为天津博芯的执行事务合伙人,通过其间接控制公司0.80%的股份。因此,崔学峰、龙波合计控制公司31.59%的股份及表决权,为金海通共同实际控制人。

2022年11月10日,金海通首发过会,证监会发审委会议提出询问的主要问题为:

1、华达微电子(南通华泓)为发行人原第一大股东。请发行人代表说明:(1)未将华达微电子(南通华泓)认定为共同实际控制人的原因及合理性;(2)华达微电子(南通华泓)转让其所持发行人股份的原因及合理性,是否存在代持或其他利益安排。请保荐代表人说明核查依据、过程,并发表明确核查意见。

2、发行人对关联方通富微电的销售收入占比较高。请发行人代表说明:(1)对通富微电的销售政策与其他客户是否存在重大差异,销售价格是否公允,是否存在利益输送;(2)通富微电向发行人采购的规模是否与其业务规模匹配,发行人对通富微电是否存在重大依赖。请保荐代表人说明核查依据、过程,并发表明确核查意见。

2023年3月3日,金海通在上交所主板上市,公开发行新股1500.00万股,发行价格为58.58元/股,募集资金总额为87,870.00万元,募集资金净额为74,681.19万元。

金海通2023年2月16日披露的招股书显示,公司募集资金拟用于半导体测试设备智能制造及创新研发中心一期项目、年产1,000台(套)半导体测试分选机机械零配件及组件项目、补充流动资金。

金海通的保荐机构(主承销商)是海通证券股份有限公司,保荐代表人是景炀、张捷。金海通本次发行费用合计13,188.81万元(不含增值税),其中海通证券获得保荐及承销费用9,265.00万元。

2019年-2021年及2022年1-6月,金海通营业收入分别为7,158.83万元、18,518.30万元、42,019.39万元及21,108.13万元,销售商品、提供劳务收到的现金分别为7,048.51万元、14,930.27万元、38,836.79万元及18,614.51万元,收现比分别为0.98、0.81、0.92、0.88。

2022年7-12月,公司实现营业收入21,493.67万元,同比下降2.68%;归属于母公司所有者的净利润7,714.40万元,同比下降9.54%;扣除非经常性损益后归属于母公司所有者的净利润7,439.32万元,同比下降13.40%;经营活动产生的现金流量净额3,919.71万元,同比增长7.21%。

2022年度,公司实现营业收入42,601.80万元,同比增长1.39%;归属于母公司所有者的净利润15,393.15万元,同比增长0.14%;扣除非经常性损益后归属于母公司所有者的净利润15,311.73万元,同比增长0.17%。

2019年-2022年,公司归属于母公司所有者的净利润分别为722.80万元、5,636.81万元、15,371.69万元、15,393.15万元,经营活动产生的现金流量净额分别为-1,302.02万元、4,877.50万元、6,290.42万元、6718.56万元,净现比分别为-1.80、0.87、0.41、0.44。

2023年1-3月,公司预计实现营业收入1.06亿元至1.11亿元,比上年同期小幅增长;预计实现归属于母公司股东的净利润为0.37亿元至0.39亿元,比上年同期增长4.90%至10.14%;预计实现扣除非经常性损益后归属于母公司股东的净利润为0.37亿元至0.38亿元,比上年同期增长0.56%至5.59%。