10亿会员,10万亿元保费:虽然互助关停了,但全球相互保险还在创纪录

保观 | 聚焦保险创新

近日,随着监管针对蚂蚁集团的处罚尘埃落定,已经关停的互助平台“相互宝”再次被推上风口浪尖。

事实上,无论是互助这种形式,还是相互保险,在国内的规模都比较小。与这一现状形成鲜明对比的,是相互模式在全球其他市场的高歌猛进。

近日,国际合作与相互保险联合会(International Cooperative and Mutual Insurance Federation,ICMIF)发布了最新的全球相互制保险市场份额报告,对全球79个国家和地区的4400多家相互和合作保险公司进行了详细分析,涉及的数据维度包括2021年的保费收入、资产、投资、员工人数和会员/保单持有人数量。

报告数据显示,2021年,超过4400家相互保险公司共承保了1.42万亿美元保费,是相互制行业有史以来的最高保费水平。与此同时,相互保险公司的总资产为10.4万亿美元,员工总数为110万,会员/保单持有人总数为10亿。

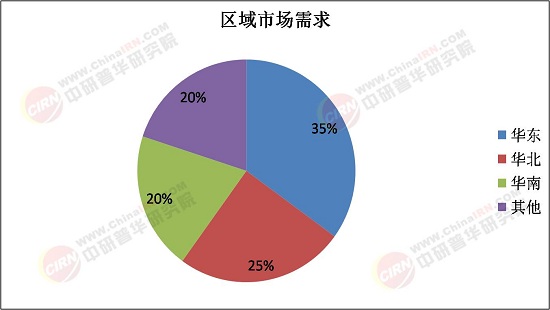

报告数据体现了相互保险市场发展的两个趋势。第一个趋势是地区发展极度不平衡,在保费收入、市场份额、资产等方面,北美和欧洲领先于全球平均水平,亚洲、大洋洲、非洲发展滞后且缓慢。

第二个是相互保险市场呈现出“越成熟、发展越强劲、越落后,发展越缓慢”的趋势。过去十年中,保险市场本身就发达的北美和欧洲的保费、市场份额、资产规模快速增长,而亚洲和大洋洲等国家的份额甚至有所下降。

01

相互保险总保费:

2021年达1.42万亿美元,增长46.3%

ICMIF的数据显示,2007年-2021年,相互制保险公司承保的保费从0.97万亿美元增长至1.42万亿美元保费,增长率为46.3%,相比之下,总保险市场的增长率为36.8%。

从增长趋势来看,相互制保险公司的保费收入并不是稳步上升的,自2007年以来的十四年中,有十二年实现了正增长。其中,增长率最高的为2008年,达到9.28%,其次为2021年,达到8.4%。保费收入在2015年和2020年分别下滑了6.5%和0.76%。

区域保费:欧洲和北美相互保费份额达到85%

按照相互保险保费的构成来看,2021年,全球保费总额的大部分由欧洲和北美的互助保险公司承保,份额达到85%。北美相互保险行业在2021年保费收入为6,030亿美元,占全球相互保险业务总额的42.6%,欧洲保险行业保费收入为6,000亿美元,占总额的42.4%。相比之下,2011年,北美和欧洲对全球相互市场保费的贡献分别为32.8%和40.5%。

2021 年,亚洲和大洋洲的相互保费为1,940亿美元,占全球总业务量的13.7%,明显低于 2011年的25.1%。该地区的相互业务比例在2012年达到25.4%的峰值。2021年,拉丁美洲的相互保费为172亿美元,非洲为22亿美元,占全球保费的比例略低于1.4%。

自2011年以来,全球五个地区中,三个地区相互保险行业的增长超过了整体保险业的增长速度。2011年至 2021年间,欧洲保险公司的整个市场保费量增长了12.6%,而相互保险公司的同期增长率为23.0%。北美相互保险公司的保费增长了52.6%,远高于同期整个市场的34.2%的增长。

尽管就2021年相互保费总额而言,非洲份额最小,但该地区却录得自2011年以来最强劲的增长,保费量十年间增长67.3%,显著高于同期整个行业的地区增长。2011年至2021年间,拉丁美洲相互保险部门收缩了0.7%,而同期区域市场总量增长了2.8%。亚洲和大洋洲情况也是如此,相互保险行业收缩了35.9%,而市场总体扩张了 39.3%。

险种细分:寿险保费48%,非寿险52%

2021年,全球相互保险公司的寿险业务总额达到6,790亿美元,2020年为6,300亿美元,五年增长率为12.9%,相较之下,寿险市场总增长率为13.5%。

市场份额方面,全球相互寿场在整体寿险市场中的份额呈现出先上升再下降的趋势。2007至2012年,市场份额从20%一路上升,在2012年达到峰值,为25.3%。此后,市场份额一路波动下跌,在2021年的市场份额为23.6%。

按照地区来看,2021年,北美和欧洲贡献的寿险保费份额分别为39%和25.3%,且都经历了可观的长期增长。其中,2011年至2021年间,北美相互保险公司保费增长了60.0%,而欧洲则增长了25.6%,明显好于各自寿险市场13.2%和12.1%的增长率。

因此,北美相互寿险公司在该地区整体寿险市场中的份额进一步增加了11.4个百分点,从2011年的27.6%增至2021年的39.0%,2020年市场份额达到创纪录的40.3%。在同一时期,欧洲互助寿险公司在当地寿险市场的份额扩大了2.7个百分点,从2011年的22.6%上升到2021年创纪录的25.3%。

在亚洲和大洋洲,相互保险公司占该地区寿险市场的份额为13.9%,较2011年的28.8%有所下降,2012年为份额峰值,达到29.1%。除中国外,亚洲和大洋洲的相互保险公司占该地区寿险市场的份额为21.5%,2020年为23.1%。

2021年,拉丁美洲和非洲的相互寿险在该地区寿险市场中的份额分别为6.7%和2.1%,仍显著低于其他地区,但自2011年以来,这两个地区相互寿险的保费增长分别为30.8%和51.0%,远超整个寿险市场的1.0%和9.0%的增长率。

非寿险业务中,2021年全球相互保险公司保费收入为7,370亿美元,2020年为6,840亿美元,五年增长22.6%,而保险市场总增长率为30.9%。因此,过去五年中,全球相互非寿险在整体非寿险中的份额从2016年的31.0%下降至2021年的29.1%。

自2011年以来,相互非寿险行业的十年复合年增长率为2.7%,而同期非寿险市场总复合年增长率为3.6%。2021年,全球相互非寿险在整体非寿险中的市场份额为29.1%,低于2011年的31.8%。全球互助非寿险在整体非寿险中的份额在2009年达到峰值33.1%。

按照地区来看,欧洲和北美是2021年最大的相互非寿险区域市场,贡献了91%以上的保费。

其中,欧洲是领先地区,2021年在全球相互非寿险的市场份额为40.3%,2020年为39.8%,均高于2011年的 37.8%。2021年,北美相互保险公司在非寿险市场的份额为38.0%,2020年为39.8%,2011年为40.2%。

与寿险一样,亚洲和大洋洲的相互保险公司在非寿险市场的份额也出现下降,从2011年的12.6%下降至2021年的7.2%。十年间,该地区相互非寿险保费增长率为8.1%,相比之下,市场总体增长率为 89.7%,主要是由中国非寿险市场推动。不包括中国,亚洲和大洋洲的非寿险相互市场的份额在2021年为13.2%,2020年为13.4%。

拉丁美洲和非洲非寿险市场的相互份额明显高于各自的寿险市场。拉丁美洲非寿险市场份额 在2021年达到12.9%,较2011年14.7%有所下降。在非洲,2021年非寿险市场份额为7.1%,较2011年大幅增长3.9%。

02

相互保险在整体保险市场中的份额:

最高达28.1%,发达市场与新兴市场差距拉大

全球相互保险在整体保险市场中的份额:中国市场低于平均水平

从份额上来看,相互保险在整个保险市场中的份额在24.5%至28.1%之间。份额最高的为2012年,达到28.1%,此后,由于欧元和日元这两个市场的相互保险份额较高,这两种货币兑美元的贬值也对相互保险行业产生了显著影响。份额最低的为2007年,为24.5%。2021年,相互保险公司在全球保险市场的份额为26.2%,较2020年的26.4%略有下降。

2007至2009年,市场份额呈现出一路上升趋势,在2010至2012年,波动上升,在2012年达到最高点。此后,份额一路波动下跌,在2018年达到一个低点。

作为全球第二大市场,中国庞大且快速增长的保险市场总量对相互保险市场份额有着巨大影响。排除中国市场,ICMIF预计,2021年相互保险行业的市场份额为30.1%,且在过去14年中,有9年有所增加,比2011年29.5%的市场份额增长了0.5个百分点。2011年至2021年间,58%的国家/地区的相互保险公司市场份额有所增长。

在发达保险市场,相互保险市场份额从2011年的31.4%上升至2021年的32.2%,在2020年达到历史新高,份额为32.6%。相反的趋势是,新兴市场的相互保险市场份额已从2011年的4.2%下降至2021年的2.6%。

自2007年以来,发达市场与新兴市场的相互市场份额差距稳步拉大,2020年差距达到创纪录的30.1个百分点。这一差距扩大的最根本原因是中国保险市场的持续增长以及更广泛的崛起。

相互保险在当地保险市场的份额:

北美和欧洲38.4%和31.9%,亚洲份额下降

按照地区层面的份额来看,相互保险业务份额最高的是欧洲大陆和北欧国家、日本和美国等较为成熟的保险市场,虽然拉丁美洲和非洲新兴市场的保费增长率仍然最高,但这些市场的相互保险渗透率仍然较低。

2011年至2021年间,42个国家的相互保险公司在当地市场的总体份额有所增长。过去十年中,五个欧洲国家的相互保险公司份额进一步增加了10个百分点。美国作为全球保费总额、资产和公司数量最大的相互市场,在2011年至2021年间相互市场份额也增长了5.2个百分点。

按照2021年的数据来看,北美洲市场份额最高,为38.4%,增幅也最大,较2011年的33.8%增长了4.6个百分点。其次为欧洲,市场份额为31.9%,较2011年的29.2%增长了2.7个百分点。

在亚洲和大洋洲,相互行业的市场份额大幅下降,从2011年24.3%的峰值下降至2021年的11.2%。如果不包括中国,亚洲和大洋洲的市场份额为18.6%,2020年为19.8%。

2011年至2021年间,拉丁美洲的市场份额略有下降,从10.9%降至10.5%。该地区市场份额的峰值出现在2014年,为12.5%。

2021年,非洲市场份额有所下降,从2020年3.6%的创纪录水平下降至3.4%,该地区2011年的市场份额为2.2%。

全球十大相互保险市场:欧洲国家占9席

在国家层面,2021年,相互保险公司在19个国家占了超过四分之一的市场份额,在其中14个国家中,相互保险的市场份额超过三分之一,其中包括全球10个最大保险市场中的4个,在11个国家中,相互保险的市场份额达到40%以上。

在全球十大保险市场中,法国的相互保险市场份额最高,达到52.6%,其次为德国,达到46%。美国和日本的相互保险市场份额为40.8%和39.2%。市场份额低于5%的仅有两个国家,分别为中国和印度,分别为0.2%和1.1%,中国的相互保险市场份额可以忽略不计。

按照全球十大相互保险市场这一维度来看,欧洲国家份额较高,基本在45%以上,前九大相互保险市场均来自欧洲,其中最大的为荷兰,达到59.4%;芬兰的相互保险份额为56.7%,法国为52.6%,挪威为50%,瑞典为49%。在全球三大保险市场中,相互保险在美国的份额为40.8%,在日本为39.2%。

03

总资产10.4万亿美元,创下历史新高

2021 年,全球相互保险行业的资产价值为10.4万亿美元,2020 年为9.8万亿美元。该行业持有的总资产创下历史新高,资产价值较2011年的7.5万亿美元增长38.5%。自2007年以来,资产价值有13年出现增长,复合年增长率为3.9%。总资产唯一出现恶化的一年是2015年,当时货币兑美元普遍贬值对资产价值产生了负面影响。

根据经济合作与发展组织(OECD)的数据以及ICMIF的资产计算,可以估计,相互保险占据了保险业总资产的35%左右。

按地区来看,北美是总资产最大的地区,2021年相互保险行业的资产总额为39,970亿美元,占全球的38%,与2011年的22,870亿美元相比,增长了74.7%。

2021年,欧洲相互保险行业的总资产为39,870亿美元,占全球的38%,与2011年的29,800亿美元相比,增长了33.8%。

亚洲和大洋洲相互保险机构的总资产为23,810亿美元,占全球总资产的23%,比2011年的2,2160美元增加了7.5%。自2011年以来,拉丁美洲和非洲相互保险公司持有的总资产分别增长了21.7%和77.5%。在拉丁美洲,相互保险公司的资产价值在2021年为377亿美元,2011年为310亿美元。2021 年,非洲相互保险公司持有价值119亿美元的资产,2011年为67亿美元。

按总资产计算,10个最大相互保险市场占全球相互行业总资产的92%。这10个市场中,7个位于欧洲,2个位于亚洲,1个位于北美。

其中,美国是保费收入最大的市场,也是2021年相互资产总额最大的市场,达到38,690亿美元。日本市场的资产总额为21,500亿美元,法国为12,090亿美元,这三个市场的资产总额超过1万亿美元。

在德国,相互保险公司总共持有9,750亿美元的资产。北欧的丹麦、瑞典和芬兰位居资产前十位。但是需要指出的是,就保费收入而言,只有芬兰进入了十大相互保险市场行业,资产与保费不对等的原因是,这几个市场的相互养老金业务比例较高。

2011年至2021年间,有54个市场的相互保险公司的实现了资产正增长。在此期间,资产价值最大的10个相互市场的总资产均出现了增长。超过三分之二的国家相互部门持有的总资产价值在2007年至2021年间增加了一倍以上,其中包括美国、加拿大、意大利、瑞典、瑞士、新加坡、韩国以及拉丁美洲和非洲的大多数市场。

04

社会影响:雇员总数达113万,会员人数达10.4亿

2021年,全球相互保险行业的雇员人数升至创纪录的113万人。自2007年以来,相互保险公司的员工人数在14年中有12年出现增长,自2011年以来增加了8.8%,增加了9.1万人。

2021年,欧洲相互保险部门雇用了超过 46.1万员工,占全球总数的41%。北美相互保险公司的员工数量占全球总数的34%,为38万,较2011年增长了3.9%。亚洲和大洋洲的相互保险雇用了23.8万人,约占全球员工总数的21%。拉丁美洲相互保险机构雇用了4.2万名员工,非洲互雇用了1.2万员工。自2011年以来,这两个地区的员工人数均大幅增长。

按雇员排名的10个最大市场合计占2021年全球雇员总数的85%。美国、日本和法国相互保险部门是最大的雇主,仅这三个市场就占全球总数的64%。2011年至2021年间,这10个市场中有9个市场的相互保险员工数量出现增长。

2021年,全球相互保险公司共有10.4亿会员/保单持有人。相较2012年的8.13亿,会员/保单持有人数量增加了27.7%。到2021年,互助保险行业近80%的成员/保单持有人位于欧洲,这两个地区的会员分别为4.89亿和3.21亿。

在亚洲和大洋洲,相互保险部门在2021年为1.78亿会员/保单持有人提供服务。拉丁美洲相互保险公司在2021年为3400万会员/保单持有人提供服务,而非洲相互保险公司服务1500万会员,自2012年以来增长了50%。

根据ICMIF研究,2021年,全球活跃的相互保险公司数量约为4,484家,意味着过去10年相互保险公司总数下降了25.3%,反映了相互保险公司市场整合的总体趋势。

尽管公司数量减少,但相互保险的总保费收入却增长了17.6%。2021年,全球超过80%的相互保险公司集中在保费收入最大的10个市场。美国有1,420家活跃的相互保险公司,是保费、资产、员工和会员数量最多的相互保险市场。

紧随美国之后的是德国、法国和西班牙,分别拥有840家、 580家和300家相互保险公司。2011年至2021年间,这三个欧洲市场的相互保险公司数量均大幅下降,特别是在德国和法国,这两个市场在2011年均拥有约1,000家活跃的相互保险公司。

以上就是完整的2021年全球相互保险市场的保费收入、资产、投资、员工人数和会员/保单持有人数据。

总体而言,无论是在保费收入、市场份额、资产等方面,北美和欧洲都领先于全球平均水平,相互保险市场发展成熟且迅速,亚洲、大洋洲、非洲等发展滞后且缓慢。

过去十年中,北美和欧洲的保费、市场份额、资产规模都呈现出快速增长,而亚洲和大洋洲等国家的份额甚至有所下降。

作为一种组织形式,相互保险的核心是可持续和包容的经济发展,是通过会员参与,促进社会凝聚力和社区发展的一种模式。这种模式需要保险本身发达到一定程度,方能在保险已经铺就的沃土上积蓄力量,蓬勃发展。目前,国内已经有几家相互保险公司,未来发展如何,我们也将期待!

本文首发于微信公众号:保观。文章内容属作者个人观点,不代表和讯网立场。投资者据此操作,风险请自担。