“牛市旗手”涨势放缓,资金坚定布局,主力超700亿元狂涌,机构:不可低估本轮行情

近期券商涨势放缓主要源于上周交易所推出的“活跃资本市场”举措不及预期,叠加板块前期已积累一定涨幅,部分投资者有一定“恐高”情绪,行情进入分歧时间。

复盘历次券商板块行情表现,若将本轮行情认定为与过去三年同样的小级别脉冲,则当前涨幅已然可观;但若将其看作类似2012、2019年政策推动的大级别行情,预期涨幅则有望迎来更大空间。那么如何看待本轮行情级别?后续如何有效参与本轮行情博弈?

【当前板块已具备历次黄金赛点行情所需的政策条件,不可低估】

以史为鉴,历次券商黄金赛点行情离不开货币宽松+资本市场改革的政策条件。本周央行宣布MLF利率和逆回购利率分别下调15个和10个基点,降息降准不仅打响逆周期调控发令枪,更提供了充裕流动性,是历次券商黄金赛点行情的重要催化。

资本市场改革方面,从转融资利率的优化、融资融券的标的扩大、结算备付金比例的下调等一系列政策都在边际上改善了市场交易活跃度,政策的持续性已经得到验证,另一方面,监管层也在广泛征求活跃资本市场意见。东吴证券指出,有理由相信我们处于政策窗口期的初期,未来围绕投资端、融资端、交易端的改革仍然值得期待。

华创证券也表示,政策不会是“一招鲜”,而是“组合拳”。100+1不会是最后一项政策,更多政策措施仍有期待,券商或有望走出黄金赛点行情,不可低估本轮行情。

【公募二季度配置占比显著偏低,板块估值仍具安全性】

根据公募基金二季报,二季度主动权益基金在券商板块的配置比例仅为0.37%,处于历史绝对低位,且低配比例位居所有行业首位,后续在利好政策的持续催化下,公募基金配置券商股的空间或较大。

估值方面,当前板块PB估值约为1.5X左右,处于近5年以来的40%左右分位点,但部分龙头券商和特色券商的PB估值水平仍在1.1x-1.2x左右,仍有较大的修复空间,板块整体具备不错的安全性。

华创证券表示,立足中期视角,当前券商板块无论从政策落地,还是板块行情等维度出发,仍有较高的配置价值。短期估值虽有回升,但无需有过度的估值焦虑,当前持有胜率或仍然较高。

【政策出台前或是最佳布局期,各路资金积极布局】

市场持续缩量背景下,“活跃资本市场,提升投资者信心”势在必行。市场分析人士指出,缩量的“压力”会转化为政策的“动力”,当前正处在市场“高期待”和政策“缓落地”之间。券商ETF(512000)基金经理丰晨成表示,在市场成交量还没明确上台阶之前,板块仍处在风险偏好修复、政策预期逐渐升温的“蜜月期”。政策出台之前或是券商最佳的窗口布局期。

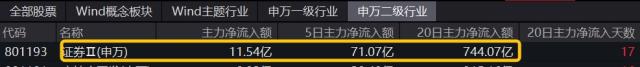

值得注意的是,行情短期震荡整理,资金却不改积极布局的态势。数据显示,截至8月17日,近20日申万二级证券板块有17日获主力资金增仓,累计高达744.07亿元,高居所有申万二级行业首位。

板块代表ETF近期也获资金回流布局,券商ETF(512000)终结连日来的流出态势,昨日获资金净流入3891万元,或显示资金面对板块后市行情的信心回暖。

看好券商板块本轮行情持续性的投资者可以重点关注券商ETF(512000)。公开资料显示,券商ETF(512000)跟踪中证全指证券公司指数,一键囊括50只上市券商股,其中近6成仓位集中于十大龙头券商,“大资管”+“大投行”龙头齐聚;另外4成仓位兼顾中小券商的业绩高弹性,吸收了中小券商阶段性高爆发特点,是集中布局头部券商、同时兼顾中小券商的高效率投资工具。

风险提示:券商ETF被动跟踪中证全指证券公司指数,该指数基日为2007.6.29,发布于2013.7.15。指数成份股构成根据该指数编制规则适时调整。文中指数成份股仅作展示,个股描述不作为任何形式的投资建议,也不代表管理人旗下任何基金的持仓信息和交易动向。基金管理人评估的本基金风险等级为R3-中风险,适合适当性评级C3以上投资者。任何在本文出现的信息(包括但不限于个股、评论、预测、图表、指标、理论、任何形式的表述等)均只作为参考,投资人须对任何自主决定的投资行为负责。另,本文中的任何观点、分析及预测不构成对阅读者任何形式的投资建议,亦不对因使用本文内容所引发的直接或间接损失负任何责任。基金投资有风险,基金的过往业绩并不代表其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证,基金投资需谨慎。