财信研究评8月CPI和PPI数据:通胀步入回升通道,但低通胀格局未变

伍超明李沫

核心观点

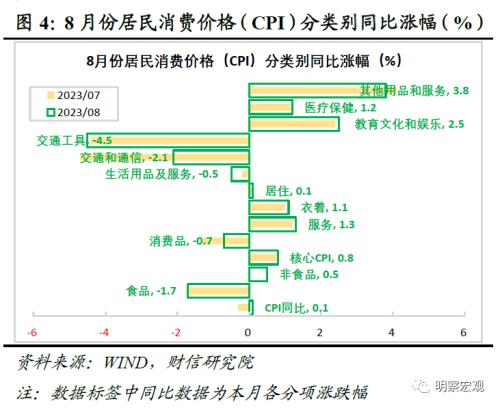

一、食品涨幅弱于历史同期水平,非食品是CPI转正主因。食品方面,猪肉带动食品价格环比上涨,但果蔬供给充足致其涨幅弱于历史同期水平。其中,猪肉价格环比由持平转为上涨11.4%,对CPI同比的负向拖累作用减弱0.13个百分点;受供给充足影响,鲜菜价格环比大幅低于历史同期均值、鲜果价格环比延续下跌,两者对CPI同比的拉动作用回落0.11个百分点。非食品方面,暑期出行需求继续支撑服务涨价,加上油价拖累作用大幅减弱,非食品贡献了本月CPI同比的全部增幅。但核心CPI继续位于“零”时代,反映出国内需求不足问题仍较为突出。

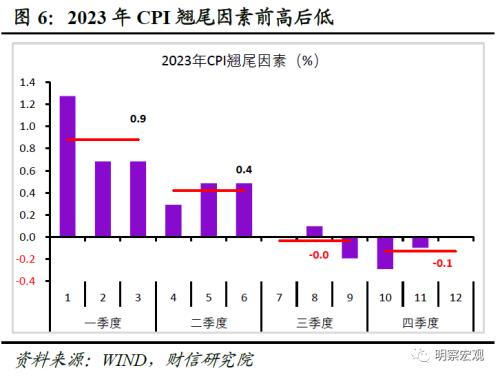

二、预计9月CPI提高至0.2%左右,年底有望达到约1%。一是预计9月食品环比涨幅有所收窄;二是未来猪肉价格受假期需求支撑仍存在一定上涨空间,但受去年基数走高影响,其对CPI同比的拉动作用或继续为负;三是预计服务业恢复和油价拖累减弱将对非食品价格形成支撑,但回升斜率或仍偏缓;四是9月CPI翘尾因素较8月回落0.3个百分点。

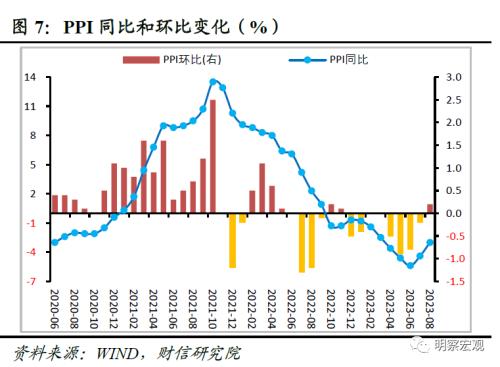

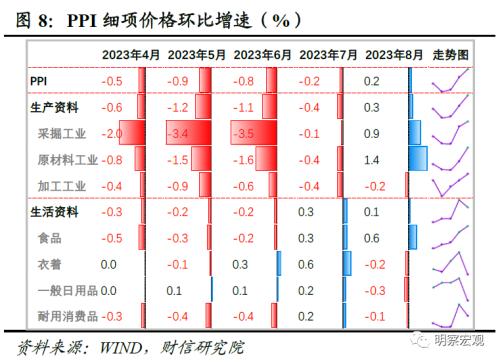

三、低基数效应和国内外因素支撑PPI降幅继续收窄。8 月PPI同比降幅收窄1.4个百分点至-3.0%,国际原油价格上涨、国内需求恢复、翘尾因素拖累继续减弱均是主要贡献因素。分行业看,上游原油链、有色链、黑色链行业价格上涨明显,国内外因素均对其形成一定支撑;服装服饰、计算机通信电子等中下游行业价格多数回落,反映出国内需求恢复对终端产品价格的支撑仍弱。

四、预计9月PPI降幅将继续收窄至-2.4%左右,年内数月仍为负增长。一是9 月份PPI翘尾因素较8月份提高0.1个百分点,对PPI增速的影响趋于减弱;二是预计短期国际大宗商品价格或继续在高位震荡,对PPI新涨价因素形成一定支撑;三是基建投资需求释放将对国内工业品价格形成支撑,但回升动力仍面临地产低迷的制约。

五、总结:受系列刺激政策逐步显效和需求提升影响,未来数月国内通胀将步入回升通道,但上行幅度仍面临需求不足的钳制,预计年底CPI有望达到约1%,PPI全年负增长格局不变。

正文

事件:2023年8月份全国居民消费价格指数(CPI)环比上涨0.3%,同比上涨0.1%,较上月提高0.4个百分点;工业生产者出厂价格指数(PPI)环比上涨0.2%,同比下降3.0%,降幅较上月收窄1.4个百分点。

一、食品涨幅弱于季节性,非食品是CPI转正主因,预计9月CPI约增长0.2%

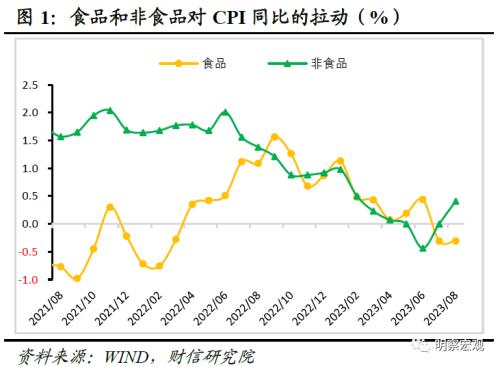

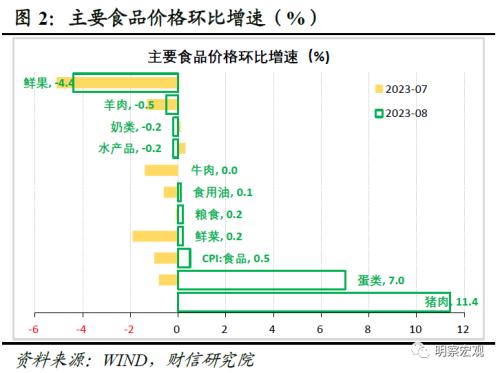

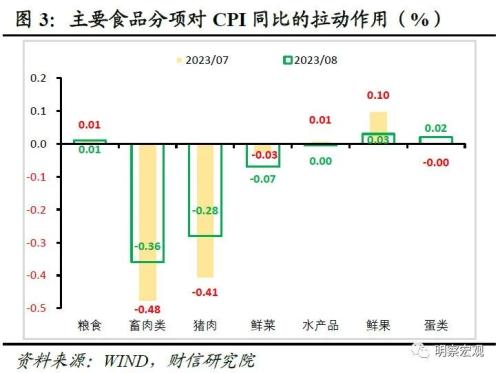

猪肉带动食品价格环比上涨,但供给充足致其弱于季节性。8月食品价格环比由下跌1.0%转为上涨0.5%,但低于2001-22年同期均值0.8个百分点,同比降幅持平于上月的-1.7%,影响CPI下降约0.31个百分点(见图1),对CPI的拉动作用整体平稳。其中,受极端天气冲击供给、养殖户压栏惜售以及中央收储等因素影响,猪肉价格环比由持平转为上涨11.4%,同比降幅收窄8.1个百分点至17.9%,对CPI同比的负向拖累作用较上月收窄0.13个百分点;鲜菜价格环比由下跌-1.9%转为上涨0.2%,但低于2008-22年同期均值6.0个百分点,受此影响,其同比价格跌幅扩大1.8个百分点至-3.3%,对CPI同比的负向拖累作用扩大0.04个百分点;受供给充足影响,鲜果价格环比继续下跌,同比涨幅收窄3.7个百分点至1.3%,对CPI同比的拉动作用较上月回落0.07个百分点;其他主要食品价格环比涨跌互现,对CPI同比的拉动作用变化较小(见图2-3)。

服务和能源推升非食品价格,是本月CPI回升的主要贡献力量。8月非食品价格同比增长05%,较上月提高0.5个百分点(见图4),对CPI同比的拉动作用较上月提高0.4个百分点(见图1),是本月CPI回升的主要推动力量。非食品价格增速回升,主要源于服务业价格回升和油价拖累作用大幅减弱:一是暑期需求继续支撑服务价格回升。具体看,8月份服务价格同比上涨1.3%,为2022年2月份以来新高,对食品价格形成支撑;二是受去年同期基数走低和国际油价上涨影响,8月份交通工具用燃料同比降幅收窄8.7个百分点至4.5%,对非食品价格的拖累作用明显减弱;三是受国内居民就业-收入-消费循环不畅影响,扣除能源的工业品价格延续低迷,如CPI家用器具同比降幅扩大0.2个百分点至-2%。

核心CPI继续处于“零”时代,年内有望逐步回升到“1”时代。8月剔除食品和能源的核心CPI同比增长0.8%,持平于上月(见图5),继续处于“零”时代,反映出国内需求不足矛盾较为突出。往后看,随着系列促消费政策落地见效和消费场景的进一步放开,以及年内三四季度消费、旅游旺季的到来,未来服务业和居民消费将继续恢复,核心CPI企稳回升是大概率事件,但消费潜能释放仍面临“就业-收入-消费”循环恢复偏慢的制约,修复速度不宜高估,预计年内核心CPI将逐步回升到“1”时代。

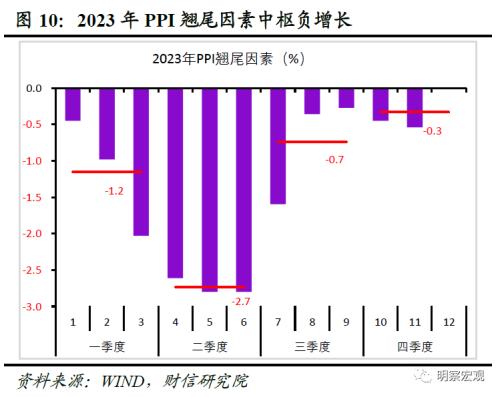

预计9月CPI同比增长0.2%左右。一是预计9月份食品环比涨幅有所收窄。根据农业部数据,截止到9月8日,28种重点监测蔬菜、7种重点监测水果、猪肉价格环比增速分别为4.4%、-4.0%、0.3%,鲜菜价格环比涨幅扩大,水果价格降幅收窄,但猪肉价格涨幅大幅收敛,预计9月份食品环比涨幅有所收窄。二是预计假期需求支撑下,猪肉价格仍存一定上涨空间,但受去年基数大幅抬升影响,预计未来一段时间猪肉对CPI同比的拉动作用继续为负;三是服务业需求恢复、国际能源价格上行以及去年能源价格高基数效应逐渐消退,均对非食品价格形成向上支撑,但居民消费需求恢复仍在途中,预计非食品价格回升幅度不宜高估;四是9月份CPI翘尾因素较8月份回落0.3个百分点(见图6)。

二、基数效应和国内外因素支撑PPI降幅继续收窄,预计9月PPI增长-2.4%左右

受国内需求恢复、国际原油价格上涨以及翘尾因素拖累继续减弱影响,8月份工业生产者出厂价格(PPI)同比下降3.0%,降幅较上月收窄1.4个百分点。其中,生产资料和生活资料分别同比下降3.7%和0.2%,降幅分别较上月收窄18和0.2个百分点。从环比看,生产资料环比由下跌0.4%转为上涨0.3%,生活资料环比涨幅收窄0.2个百分点至0.1%,生产资料是PPI同比降幅收窄、环比转正的主要原因。生产资料中,采掘工业和原材料工业价格环比转正,加工工业降幅收窄,环比增速呈现出原材料工业>采掘工业>加工工业的特征,国内外因素共同提振下,上游行业价格呈现明显回升趋势;生活资料中,除食品价格环比上涨外,衣着、一般日用品、耐用消费品价格环比均录得负增长,显示出受需求不足影响,下游终端产品上涨动能不足(见图8)。

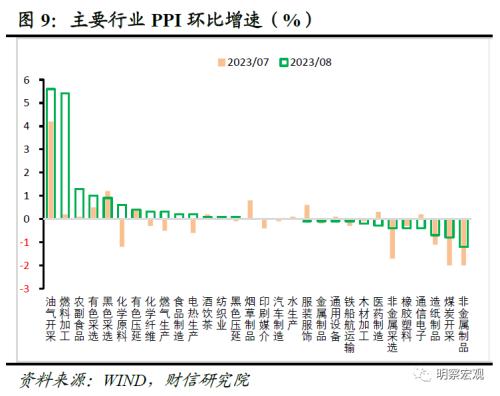

从行业看,国内外因素共同支撑上游行业价格上涨,但中下游需求仍偏弱。一是受国际原油价格上行影响,国内原油链行业价格环比涨幅靠前,是PPI环比转正的主要支撑。如石油和天然气开采业、石油煤炭及其他燃料加工业、化学原料加工业等行业价格环比上涨较多。二是受国内基建施工加快影响,有色金属采选业、黑色金属采选业、有色金属加工和压延业等行业价格也上涨较多。三是受国内需求不足影响,中下游行业价格环比增速多数回落,对PPI增速的支撑作用偏弱。

预计9月份PPI增长-2.4%左右。一是9月份PPI翘尾因素较8月份提高0.1个百分点(见图10);二是预计未来国际大宗商品价格面临需求韧性超预期、供给持续偏紧的局面,短期国际大宗商品价格仍将在高位震荡,其对PPI新涨价因素或存在一定支撑;三是基建投资需求释放将对国内工业品价格形成支撑,但受房地产市场低迷拖累,国内定价上游工业品回升动力或仍偏弱。

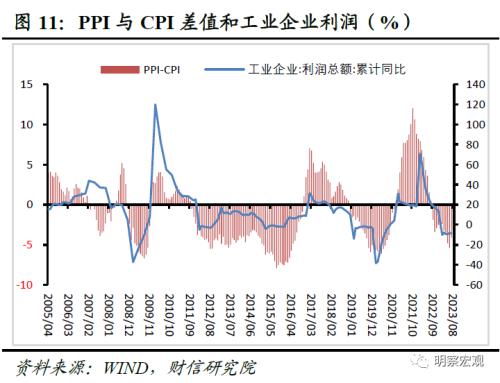

三、预计未来PPI和CPI负剪刀差将继续收窄,对工业企业利润的拖累作用减弱

PPI和CPI剪刀差在一定程度上反映了工业企业盈利空间的变化。PPI和CPI剪刀差的扩大,通常意味着企业利润和经济动能的持续修复,反之则相反(见图11-12)。疫后本轮PPI和CPI剪刀差经历了扩大-收窄的过程,扩大阶段主要是由上游原材料涨价驱动的,结构性特征显著,不是全面性涨价,对应的下降阶段主要是由高基数主导,国内需求恢复带动的价格上涨尚不明显。在国内需求恢复偏弱的情况下,中下游行业转移成本能力依然较弱,导致上游原材料上涨对中下游利润的挤占作用偏强,进而压制中下游企业投资扩产意愿,不利于国内经济动能的恢复。

8月份PPI和CPI的剪刀差由上月-4.1%收窄至-3.1%,两者剪刀差连续两个月收窄。预计未来CPI和PPI都将见底回升,但PPI受翘尾因素影响回升相对更快,两者负剪刀差将继续呈现收窄态势,对工业企业利润的拖累作用或有所减弱。