违规直播并荐股,又有券商被出具警示函 经纪业务线上展业成违规高发区

11月15日晚间,浙江证监局公布多张罚单,财通证券、申港证券、浙商证券均有涉及。其中,申港证券和浙商证券因经纪业务违规遭罚,违规事由涉及无证上岗、违规荐股、代买产品。

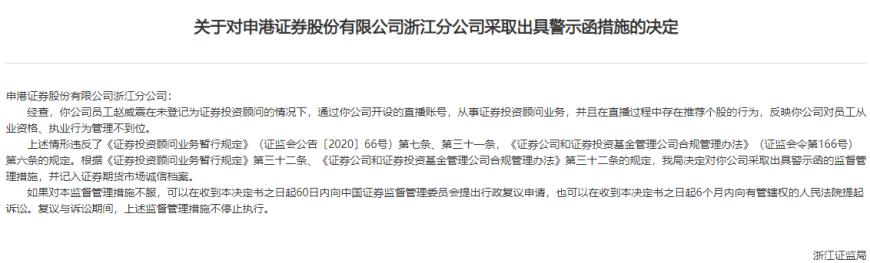

据罚单表述,申港证券浙江分公司员工赵威震在未登记为证券投资顾问的情况下,通过公司开设的直播账号,从事证券投资顾问业务,并且在直播过程中存在推荐个股的行为,反映出公司对员工从业资格、执业行为管理不到位。违规员工赵威震、申港证券浙江分公司被双双出具警示函。

浙商证券的相关罚单则是开给了违规员工。浙商证券温岭人民东路证券营业部员工江海燕任职期间,存在以本人名义代他人购买金融产品的行为。

直播展业合规亟待加强

随着新媒体各网络平台的兴起,直播带货成了一大热词。在经纪业务竞争愈发激烈的情况下,金融机构也跃跃欲试地加入战场,试图通过这一新渠道展业获客。而对于券商开展网络直播的合规问题,证监会早已有明确规定:一方面,禁止以直播的方式开展投资品种选择、投资组合推介等荐股行为;另一方面,证券公司工作人员通过网络直播发表评论时,应当保持客观、专业的态度,主要围绕经济形势分析、市场变化评论、经济数据解读等宏观层面,并秉承合法合规、客观审慎原则。

今年4月,恒泰证券也因为员工违规直播,被监管出具罚单。员工熊某平在恒泰证券成都天府大道证券营业部任职期间,实名通过抖音账号发布短视频、开展直播,对A股大盘及板块走势进行分析、为某“金融职业技能学校”引流,并通过收取直播打赏、直播会员订阅费、感谢费等方式谋取不正当利益。

而在证券投资咨询机构中,直播违规的案例屡见不鲜。据记者梳理,年内已有东高科技、中广云、巨丰投资、容维数据4家机构因直播问题被出具罚单。

《银行数字化转型:营销与运营数字化》的作者、资深银行数字化专家周承指出,金融直播对主播的综合能力要求极高,而目前多数金融机构的主播以年轻员工居多,在专业能力和实践经验方面积累不够,难以应对不同客户提出的个性化专业问题,有时甚至会踏入合规“雷区”。

对此,部分券商在加强直播合规性上有所行动。财达证券于今年9月召开了证券行业投顾直播合规监管课题,研究证券行业投顾直播过程中的不合规事项,利用前沿科技、监管科技等技术手段对直播过程进行准确、实时的合规监测,发现违规情况,阻止对外播放,通过加强对直播过程、内容的合规审查,为中小投资者保驾护航。

华西证券则针对直播展业合规提出了四大应对措施。一是要坚持正确的舆论导向,行业的发布源头必须要真实、有效,必须通过求证之后才能发布出来;二是要合理利用好新媒体,传递证券行业“好声音”,可以顺应市场投资者结构性变化,契合年轻投资者对信息获取方式的喜好,为投资者提供更具吸引力的、新兴技术的投教服务;三是要加强新媒体平台日常监测,对员工的自媒体账号实行“清单化”管理,规范业务流程,改进日常监控方式;四是要加强对证券从业人员的合规管理,督导证券从业人员在通过自媒体工具提供服务时,坚持执业原则,严守合规底线。

屡禁不止的“灰色地带”

代他人购买金融产品和代客理财、违规出借客户账户、提供融资便利一样,对多方来说,都属于有利可图的灰色地带,在经纪业务上一直屡禁不止。

从浙商证券这张代买金融产品罚单的违规情况来看,违反了《证券经纪人管理暂行规定》和《证券业从业人员执业行为准则》中的相关条例。

一是从业人员应依照相应的业务规范和执业标准为客户提供专业服务,了解客户需求、财务状况及风险承受能力,为客户推荐合适的产品或服务,充分揭示其推荐产品或服务涉及的责任、义务及相关风险,包括但不限于法律风险、政策风险、市场风险等。

二是证券经纪人从事客户招揽和客户服务等活动,应当遵守法律、行政法规、监管机构和行政管理部门的规定、自律规则以及职业道德,自觉接受所服务的证券公司的管理,履行委托合同约定的义务,向客户充分提示证券投资的风险。

行业竞争加剧的情况下,各家券商营业部可能存在忽视营销展业过程中的合规建设导致违规。从年内的罚单来看,替客户一手包办的情形不在少数。“一方面是为客户提供便利,部分客户因为时间紧张或是操作不熟练,会希望投资经理能直接包办;另一方面是自身利益驱动,为了更高的提成会推荐给客户并不匹配的产品与服务,或是出借账户给客户做两融,私下都涉及利益输送。”某华南地区营业部负责人告诉记者,而这类问题暴露,往往是操作造成亏损带来的客户纠纷。

今年6月,安信证券中山兴政路营业部曾某航在从业期间,存在替客户办理证券认购、交易及未报备手机号的行为。

今年8月,光大证券云浮新兴东堤北路证券营业部一日被出具六张罚单。原负责人张某开、李某新、叶某华等人协助客户出借证券账户为他人融资提供中介和便利,向客户违规承诺承担损失;部分员工存在向客户提供科创板测试题答案、索要客户证券账户密码、向客户发送回访问题、提供答复口径等情形。