发展养老金融的关键是完善个人养老金制度设计

朱俊生(北京大学中国保险与社会保障研究中心专家委员会委员、国务院发展研究中心金融研究所保险研究室原副主任、教授)

中央金融工作会议指出,要加快建设金融强国,推动我国金融高质量发展,做好科技金融、绿色金融、普惠金融、养老金融、数字金融五篇大文章。

当前,我国养老金体系尚不健全,特别是私人养老金发展相对滞后,我国积累的养老金融资产规模较为有限。根据笔者测算,2021年中国养老金体系三个支柱积累的养老资产约为10.97万亿元,仅占GDP的9.59%。相较绝大多数OECD国家,中国养老金融资产占GDP比例较低。面对人口老龄化,亟需发展养老金融,增加养老储备。当前发展养老金融的关键是完善制度设计,提升个人养老金参与率。

发展养老金融的关键是提升个人养老金参与率

从国际经验看,发展养老金融的核心是完善包括职业年金与个人养老金在内的私人养老金体系。以美国为例,2021年底养老金融资产42.3万亿美元,其中私人养老金资产39.4万亿元,占比超过了93%。在临近退休的美国家庭中,平均75%拥有各种形式的私人养老金计划。

值得关注的是,部分国家私人养老金发展重心由职业年金转向个人养老金。例如,美国IRAs(个人退休账户)从2010年开始已经成为养老资产占比最高的退休金计划,2021底IRAs资产规模达13.9万亿美元,占退休资产的35%。私人养老金作为长期资金,促进了长期资本形成和资本市场发展。

从国情出发,我国养老金融发展的关键是拓展个人养老金覆盖面。首先,企业年金发展已经遇到瓶颈,短期内难以有效突破。2022年底企业年金参与人数3010万,仅占同期城镇职工基本养老参保人数的6%。企业年金参与主体主要是央企和地方国企,民营中小企业参与率偏低,且近年来扩面速度明显放缓。从国际经验看,确立“准强制性”的自动加入机制是扩大企业年金参与率和覆盖面的关键。但由于经济周期因素,民营和中小企业经营面临很多挑战,短期内引入自动加入机制的难度增加。

其次,以个人养老金为主的养老金融则具备坚实的发展基础。一方面,我国人口老龄化、高龄化与少子化的结构变迁提升了对于养老金融的需求。另一方面,较高的储蓄率可以支撑个人养老金的潜在需求向现实转化。近年来,我国居民储蓄率始终处于较高的水平。2020年,我国储蓄率(总储蓄占GDP的比例)为44%,远高于26%的世界平均水平,也高于世界各个地区以及不同收入水平经济体的平均值。2019年,我国居民家庭储蓄占家庭可支配收入的比例为35%,远高于世界其他主要经济体的水平。中国总储蓄率以及居民部门储蓄率偏高的重要原因在于,养老保障体系不健全,预防性储蓄占较大比重。养老需要提前规划足够、专项的资金,但目前我国居民家庭财富中,短期存款的占比很高。截至2023年11月底,我国住户人民币存款约135.9万亿元,其中2/3以上为一年期以内存款,不利于建立长期养老储备,将短期储蓄转化为长期养老资产的需求迫切。养老金融产品期限相对较长,有助于推动短期储蓄转化为长期养老金融资产。发展养老金融可以积聚长期资金,通过投资促进债券和股票市场发展,推动资本市场规模扩大与结构优化。

制约个人养老金参与率提升的制度因素

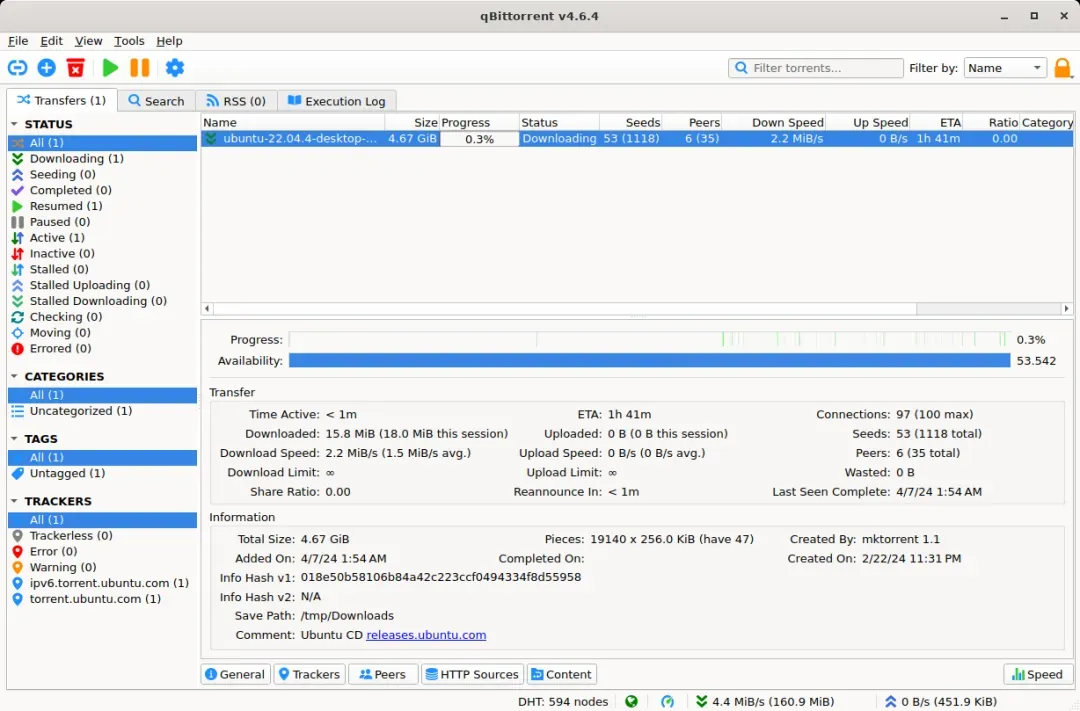

目前养老金融发展面临的突出挑战是参与率有待提升。个人养老金试点一年,超过5000万人开立账户,但实际缴费人数占比不到三分之一,平均缴费金额仅为2000余元,缴费人群中满额12000元的人群占比较低。由于制度设计存在提升空间,个人养老金发展的潜力未充分释放。

第一,纳入更多灵活就业人群。《关于推动个人养老金发展的意见》规定了参加个人养老金制度的前提是参加基本养老保险。近年来,我国新经济、新就业形态快速发展,灵活就业人数超过2亿人,平台经济等新就业形态劳动者8400万人。这些群体可以以个人缴费方式参与基本养老保险,但存在一些缴费高、异地转移接续难、手续较为复杂的挑战,实际参保率不高。他们大都没有参加基本养老保险,事实上对养老储备的需求更加迫切。以没有税优政策支持的专属商业养老保险为例,截至2023年9月末,承保保单63.7万件,其中新产业、新业态从业人员和灵活就业人员7.9万件,占12.4%。可见,新就业形态、灵活就业人员同样有养老保障需求,亟需改革目前的相关参保制度。

第二,税优政策有待完善。从国际经验看,合理的税优政策是推动个人养老金制度发展的重要力量。我国个人养老金实施EET模式(缴费、投资环节免税,领取环节征税),提供了一定的激励,但由于中国没有资本利得税、免税额度有限、EET模式难以惠及低收入群体等原因,税收激励的效果不显著。

一是投资收益征税削弱了税惠力度。国外实施EET的国家与地区通常都有资本利得税,而进入个人养老金账户的资金投资则免税,税惠力度吸引力非常大。但我国目前一般投资的收益没有资本利得税,领取阶段征收的3%的税则包含投资收益。在整体税收体系中不征收资本利得税的情况下,个人养老金基金增值部分征税显然是负激励,大大削弱了税惠力度,不利于扩大个人养老金参与率。二是税优额度有待提高。目前每年12000元个人缴费税前扣除标准较低,实际税前扣除的额度很有限,节税效果不明显,难以充分提升消费者需求。三是EET模式难以惠及低收入群体,亟需创新税优模式。EET模式对于高收入群体有一定的激励作用,但低收入群体因收入达不到起征点而无法享受,不利于提升制度的公平性和覆盖面。从国际经验看,同时引入TEE(缴费环节征税、投资与领取环节免税)模式能够有效扩大参与率,尤其是吸引低收入群体参与。四是政府支持的方式有待拓展。根据国际经验,政府对个人养老金的支持还可以采取直接财政补贴方式。

第三,二、三支柱之间缺乏对接机制。从国际经验看,建立二、三支柱之间的对接机制有利于促进个人养老金制度发展。我国第二、三支柱都建立在个人账户养老金基础之上,不同支柱之间的个人账户功能重叠,但缺乏资金流动的通道与对接机制。当劳动者变更工作时,若新雇主并未成立年金计划,年金个人账户在原雇主处留存,削弱了对个人账户资金的自主管理权,不利于盘活个人账户资金,最大化养老金待遇水平。因此,有必要建立二、三支柱之间的对接机制。

完善制度设计,提升个人养老金参与率

拓宽参加范围。与第一、二支柱相比,第三支柱个人养老金具有去中心化、独立性、精算中性等制度属性,理论上可覆盖所有人群。为了拓宽个人养老金的覆盖面,可取消参加范围限制,为新经济、新就业形态中大量灵活就业人员参加个人养老金制度创造条件,从而使其成为养老金体系中基础性、普惠性、兜底性的制度安排。

完善税优政策。一是在没有资本利得税的情况下,应明确领取的时候对于投资收益部分做免税扣除,与非个人养老金账户的投资享受税收上的同等待遇,增强税惠的吸引力。

二是适时提高享受税惠的缴费额度。逐步提高免税额度也是其他国家个人养老金制度发展的普遍经验。建议我国适当提高个人养老金的税前抵扣标准。比如,每年的额度提高至24000或36000元。同时,要建立抵扣额度与社会平均工资增长指数化挂钩的动态调整机制,未来随着经济发展和收入水平的提高,动态提高税前抵扣额度。

三是引入TEE模式。借鉴美国个人养老金主EET账户和TEE账户并行的经验,在保留目前EET的同时,平行引入TEE制度,让人们自由选择。中低收入者和高收入者可根据自身实际情况选择。引入TEE模式,尤其有利于促进低收入群体参加个人养老金制度。

四是研究与探索直接财政补贴方式。可研究与探索对低收入群体参加个人养老金实施匹配缴费制度,进一步鼓励低收入群体参加个人养老金。事实上,我国城乡居民养老保险制度就引入了政府低于城乡居民缴费实施匹配缴费,政府补贴随着个人缴费额度的增加而相应增加,鼓励城乡居民增加养老储备。可以在个人养老金中探索类似的制度安排,支持低收入群体参加个人养老金。

建立二、三支柱之间的对接机制。近年来,我国劳动力市场流动性增强,工作变动日益频繁。灵活就业和新就业形态成为重要形式。在新就业形态下,为增强便携性,可将企业年金、职业年金与个人养老金打通,实现账户转移、税收优惠政策、投资管理方面的衔接。

一是建立账户转换与对接通道。企业(职业)年金参与者在工作单位变更或准备退休时,可选择是否将年金账户资金转到个人养老金账户,以统一的账户管理信息系统为基础,实现账户缴费记录、资金转移接续和待遇等对接。

二是税优政策对接。在缴费环节,打通第二支柱与第三支柱个人享受税优的比例或者额度,如果职工个人参加企业年金或职业年金个人缴费没有达到税优上限的比例或者额度,职工可将差额部分追加至个人养老金的缴费上限;如果职工所在单位没有建立年金计划的,可以将全部比例或额度追加至个人养老金的缴费上限。在待遇领取环节,目前个人养老金待遇领取的税收优惠政策(仅相当于个人所得税税率表最低档的税率)优于企业年金与职业年金待遇领取的税收优惠政策,可允许职工选择税惠力度最大的方式。

三是投资管理对接。第二、三支柱均采用委托人投资运营模式,由市场上专业性金融机构投资运营,在治理结构上、投资政策和待遇发放方式等方面都可实现统一,以方便参保者,建立统一的市场竞争秩序。